Liebe Mandanten und Mandantinnen, liebe Investoren und Investorinnen!

Wie gewohnt möchten wir Ihnen gerne auf diesem Wege unsere aktuelle Markteinschätzung zukommen lassen und Sie über die aktuellen Entwicklungen der jeweiligen nachhaltigen Vermögensverwaltungsstrategien informieren.

Makroökonomische Marktentwicklung

Die Stimmung in der Wirtschaft sinkt während die Kurse steigen oder zumindest stabil bleiben. Die Erklärung ist recht einfach: Die Kurse von heute haben nichts mit der Gegenwart zu tun. Heute preist die Börse die Erwartungen der Zukunft ein, allen Erfahrungen nach das, was in den nächsten sechs bis neun Monaten Realität sein dürfte. Die Börse ist und bleibt auch in den diffusesten Zeiten ein Antizipationsmechanismus und kein Spiegel des aktuellen Ist-Zustands. Aus diesem Grund ist es auch weniger relevant, was die Unternehmen im Rahmen der Berichtssaison über das vergangene Quartal erzählen, sondern das, was sie erwarten. Daher kommt dem Ausblick eine weitaus höhere Bedeutung zu als den eigentlichen Zahlen des abgelaufenen Quartals. Vor diesem Hintergrund kann die laufende Berichtssaison schon fast als abgehakt gelten. Die wichtigsten Adressen sind in den nächsten Tagen abgearbeitet. Dann wird gerechnet und die Erklärungen der Unternehmenslenker genau interpretiert. Doch auch ein Blick auf die bisher vorgelegten Ergebnisse lässt ermutigende Analysen zu. Die meisten Unternehmen haben die Erwartungen übertroffen, wenn auch auf eher niedrigen Niveaus und stark differenziert nach Regionen und Branchen. Und die Aussichten auf Zinssenkungen zum einen, gefolgt von Anleihekaufprogrammen zum anderen sind ein bekanntes Gemisch, welches schon seit 2011 hervorragend funktioniert hatte, um Aktienkurse zu stützen. Gut möglich, dass damit auch die Konjunktursorgen zum Ende des Sommers hin nachlassen. Ob die Handelsgespräche zwischen den USA und China in den nächsten Wochen für eine Überraschung sorgen, ist schwer zu sagen. Nach viel Hin und Her in den letzten Monaten scheinen die Finanzmärkte nicht mehr bereit zu sein, einen Vertrauensvorschuss zu geben. Zu viel Vertrauen war in der Vergangenheit enttäuscht worden. Ein versöhnlicher und konstruktiver Ton könnte das Vertrauen in die weltweiten Wachstumsaussichten wiederherstellen. Sowohl die Stimmung der Verbraucher als auch die der Unternehmen würde sich verbessern. Mit den Eindrücken der letzten Wochen blicken wir daher mit Zuversicht in das zweite Halbjahr. Gewisse Sorgen und auch Risiken bleiben zwar nach wie vor bestehen, auch oder gerade aus politischer Perspektive, doch unter dem Strich sollten mit der gebotenen Vorsicht die Chancen im aktuellen Umfeld überwiegen. Dem entsprechend werden wir in den nächsten Wochen die einzelnen Portfolien steuern.

Strategieentwicklung – Nachhaltigkeitsstrategie Offensiv:

Aktuell sind wir mit 69 % in Aktienfonds investiert. Die freie Liquidität beläuft sich derzeit auf 31 %. Im Monat Juli wies die Strategie eine Rendite nach Kosten in Höhe von +1,59 % aus. Im laufenden Jahr beträgt die Rendite bis dato +11,14 % nach Kosten, bei einer leicht gestiegenen Schwankungsbreite von 6,35 %. Die Aktienmärkte präsentierten sich im Monat Juli stabil und bewegten sich innerhalb eines relativ engen Korridors. Veränderungen in der Allokation wurden nicht vorgenommen. Die aktuell zur Verfügung stehenden freien Mittel lassen wir zunächst weiterhin unangetastet. Eine schrittweise Anhebung der Aktienquote rückt wieder näher in unseren Fokus sofern die Rahmendaten einen positiven Trend für das zweite Halbjahr bestätigen.

Strategieentwicklung – Nachhaltigkeitsstrategie Ausgewogen:

Die ausgewogene Nachhaltigkeitsstrategie wies im Monat Juli ein Plus von 1,70 % nach Kosten aus. Damit beläuft sich das aktuelle Jahresergebnis bis dato auf +9,70 % nach Kosten. Wir sind derzeit 42 % in Aktien und 46 % in Rentenfonds investiert. Die Liquidität beläuft sich aktuell auf 12 %. Die Schwankungsbreite von 4,18 % ist leicht gestiegen, bewegt sich aber insgesamt weiterhin auf einem sehr moderaten Niveau. Die Aktienmärkte präsentierten sich im Monat Juli stabil und bewegten sich innerhalb eines relativ engen Korridors. Veränderungen in der Allokation wurden nicht vorgenommen. Die aktuell zur Verfügung stehenden freien Mittel lassen wir zunächst weiterhin unangetastet. Eine Anhebung der Aktienquote auf die maximal zulässigen 50 % Portfolioanteil rückt wieder näher in unseren Fokus sofern die Rahmendaten einen positiven Trend für das zweite Halbjahr bestätigen. Die fast hälftigen Rentenanteile in dieser Strategie verlaufen sehr stabil und tragen weiterhin zu einer positiven Rendite im Portfolio bei.

Strategieentwicklung – Nachhaltigkeitsstrategie Defensiv:

Die defensive Nachhaltigkeitsstrategie verzeichnete im Monat Juli ein Plus von 1,42 % nach Kosten. Im Jahresverlauf ergibt sich eine Rendite bis dato von +7,60 % nach Kosten. Die Schwankungsbreite in Höhe von 2,61 % ist geringfügig gestiegen, jedoch entsprechend dem defensiven Charakter der Strategie weiterhin sehr gering. Die Allokation setzt sich zusammen aus einer Aktienquote von 25 %, einer Rentenquote von 70 % und einem Liquiditätsanteil von 5 %. Die Aktienmärkte präsentierten sich im Monat Juli stabil und bewegten sich innerhalb eines relativ engen Korridors. Veränderungen in der Allokation wurden nicht vorgenommen. Die aktuell zur Verfügung stehenden freien Mittel lassen wir zunächst weiterhin unangetastet. Die maximal zulässige Aktienquote von 25 % schöpfen wir seit längerem vollständig aus. Diese Strategie werden wir bis auf weiteres beibehalten. Die in dieser defensiven Strategie naturgemäß hohen Rentenanteile verlaufen sehr stabil und tragen weiterhin zu einer positiven Rendite im Portfolio bei.

Strategieentwicklung – Nachhaltigkeitsstrategie für Stiftungen & Soziales:

Die Stiftungsstrategie ist mit 25 % in Aktienfonds, 70 % in Rentenfonds und 5 % in Liquidität investiert. Die Strategie verzeichnete im vergangenen Monat Juli ein Ergebnis von 1,0% nach Kosten. Daraus resultiert ein bisheriges Jahresergebnis bis dato von 7,2% nach Kosten. Die Schwankungsbreite ist geringfügig angestiegen auf 2,68%, jedoch entsprechend dem defensiven Charakter dieser Strategie weiterhin sehr gering. Die Aktienmärkte präsentierten sich im Monat Juli stabil und bewegten sich innerhalb eines relativ engen Korridors. Veränderungen in der Allokation wurden nicht vorgenommen. Die aktuell zur Verfügung stehenden freien Mittel lassen wir zunächst weiterhin unangetastet. Die maximal zulässige Aktienquote von 25 % schöpfen wir seit längerem vollständig aus. Diese Strategie werden wir bis auf weiteres beibehalten. Die in dieser defensiven Strategie naturgemäß hohen Rentenanteile verlaufen sehr stabil und tragen weiterhin zu einer positiven Rendite im Portfolio bei.

Nachhaltigkeit:

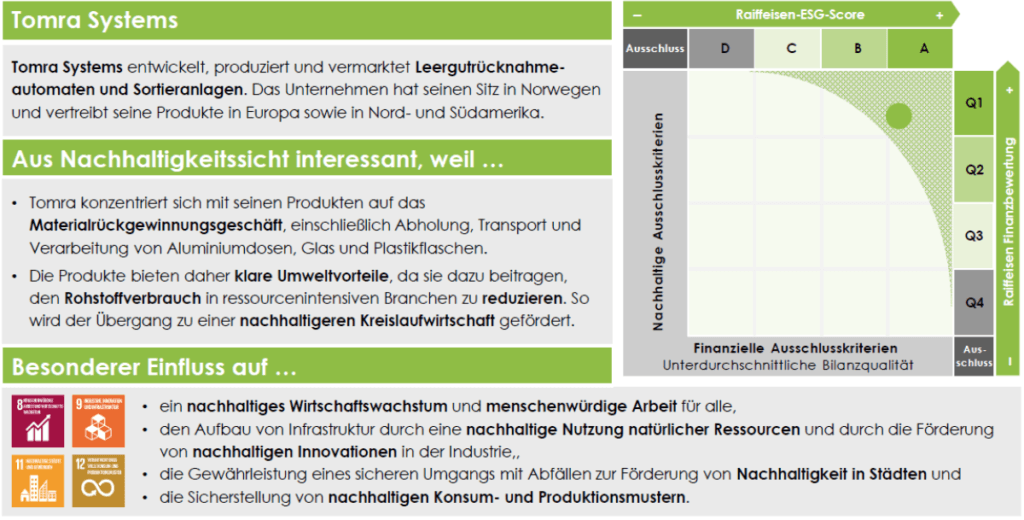

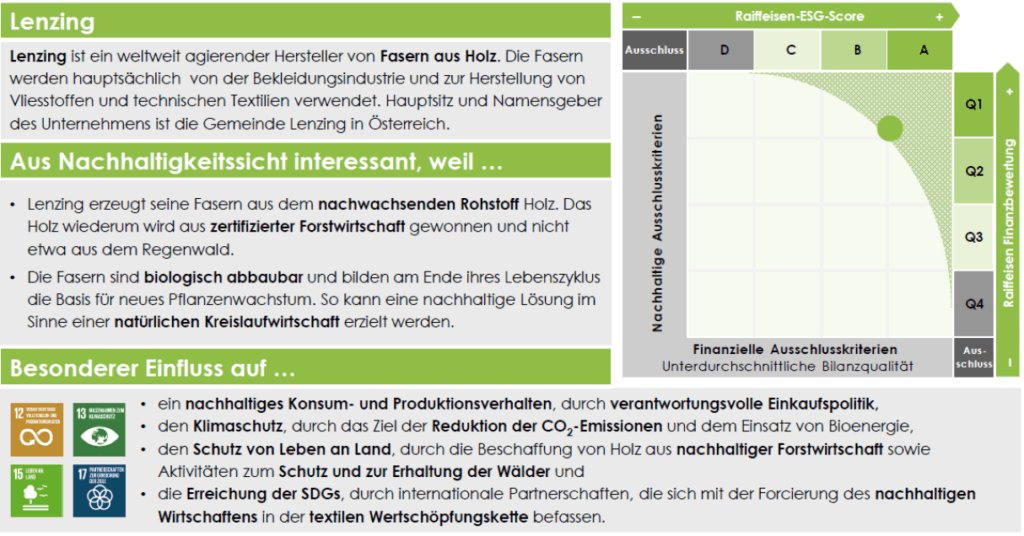

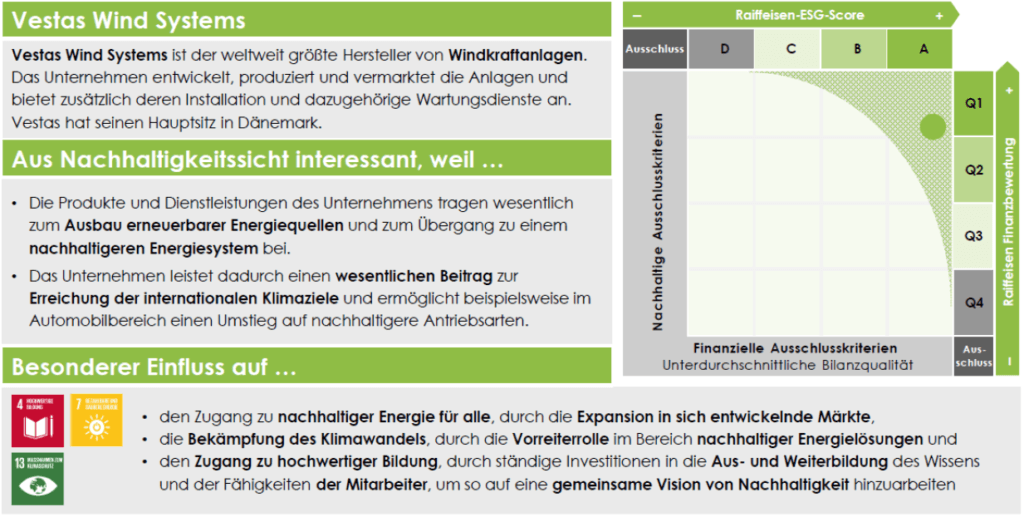

Heute stellen wir Ihnen einmal drei nachhaltige Unternehmen und deren Wirkung vor, die in einem nachhaltigen Fonds der Raiffeisen Österreich enthalten sind und den wir in den Strategien einsetzen:

Thema Recycling:

Thema Rohstoffe:

Thema Energie:

Marktkommentar August 2019 MehrWert Vermögensverwaltung

Die aktuellen Fact Sheets zu den einzelnen nachhaltigen Vermögensverwaltungsstrategien

finden Sie auf der MehrWert-Homepage unter: www.mehrwert-finanzen.de/geldanlage-und-sparen/

Ihr MehrWert Assetmanagement

Dieser Beitrag wurde automatisch veröffentlicht von www.mehrwert-finanzen.de